個人事業を始めたばかりで、事業用にパソコンを購入しよう!と考えている方や、昨年度に買ったパソコンは確認申告で一括経費落とせるのか?悩んでいる方へ、パソコンを購入した際の仕訳処理について紹介しています。是非参考にしてみてください。

業務用のパソコンを買いたいのですが、安くても数万円はかかるので、出費を何とか経費で処理したい

結論から言うと、パソコン購入は最大で30万円まで一括で経費で落とせます。(青色申告)

※中小企業者等の少額減価償却資産の取得価額の損金算入の特例は、令和6年3月31日まで延長されました。これにより個人事業主の青色申告者は、取得価額が30万円未満のパソコンの減価償却資産を損金の額に算入することができます。

※税込経理の場合、取得価額の判定は税込金額になりますのでご注意ください。

参照 国税庁HP:No.5408 中小企業者等の少額減価償却資産の取得価額の損金算入の特例

パソコンの価格によっては「購入金額の全額が経費にならない」ことをご存知でしょうか??

これを知らないと、「節税のために高いパソコンを買ったけど、思ったほど節税にならなかった。」ということになりかねません。

後述する消耗品費と固定資産の計上方法を熟知していれば、節税効果の高い経費の使い方ができるのです。

「事業用のパソコンを購入したい」「確定申告で、いくら経費にできるの?」と考えている方は、ぜひ参考にしてください。

ページ 目次

まずパソコンを経費で落とす大前提

ますパソコンを経費で落とすためには、以下の条件を満たす必要があります。

パソコン購入の目的が業務目的であることが明確

パソコンを経費で落とすためには、業務に必要なものであることです。たとえば、自営業者やフリーランスであれば、仕事をするためにパソコンが必要不可欠な場合が多いですが、業務に必要なソフトウェアやツールをインストールしたり、業務に関連するデータを保存するためにパソコンであることが重要です。

フリーカメラマンのパソコンが、eスポーツ向けの無駄に光るバリバリのゲーミングPCだと経費にできない可能性が高いです。

パソコンの購入金額が適正であること

パソコンを経費で落とすためには、購入金額が適正であることが必要です。たとえば、高額なパソコンを購入した場合、経費として認められないことがあります。

一般的に、購入金額が50万円以下であれば、経費として認められる可能性が高いとされています。もちろん50万円以上のモンスターPCでも業務に必要なことが明確であれば経費として認められると思います。

適切な帳簿管理ができていること

パソコンを経費で落とすためには、適切な帳簿管理ができていることが必要です。たとえば、自営業者やフリーランスであれば、パソコンの購入に関する領収書を保管し、適切に帳簿に記録することが必要です。

以上の条件を満たしている場合、パソコンの購入代金は経費として認められるでしょう。

パソコンは購入前チェックポイント4つ!

金額によって経費の処理の仕方が変わってきます。

今から経費でパソコンを買う前に注意してほしい点を上げておきます。

まずパソコン購入 の場合は、パソコンの価格(購入代価)とパソコンの使用開始に必要な費用やパソコン購入の為に要した費用 (付随費用)を合わせたものになります。

例えば、(パソコン価格:PC本体+モニター)+(付随費用:グラフィックボード、メモリ増強、送料など)です。

- 購入するパソコンは10万円未満かどうか?

- 雑所得として申告or白色申告で確定申告をするか?(購入金額が10万円以上の場合)

- 青色申告で確定申告をするか?(購入金額が10万円以上30万円未満の場合)

- あなたの会計処理が税抜か税込みか?

この4点がチェック項目です。この4つの状況によって、経費の処理方法が変わってきますので、一つずつ説明していきますね。

パソコンの価格が10万円未満?10万円以上?

パソコンを購入する場合、経費処理で大きく変わるのは、そのパソコンが10万円するかしないか?です。10万円以下であれば「消耗品費」として計上できますが、金額が大きくなり10万円を超えると固定資産として処理しなければならなくなります。

固定資産=(減価償却資産)といいます。 固定資産は法令で定められた年数(耐用年数)にしたがい、分割して経費計上しなければなりません。固定資産の場合は、一括でPC代全額を落とすことはできません。

購入後、年数が経つと価値が下がるので、下がった分を経費として落とすことができます。(これを償却といいます)。といっても、毎年、販売価格を確認するのは面倒なので、定額法という数年に分けて定額を費用として計上する方法がとられています。

通常、パソコンは1年以上使うものですか?このような長期間使用できるものは固定資産を形成していると考えられますので、一度にすべてを経費として計上することはできないかもしれません。

もう一方の10万円以下のPCの場合「消耗品」の経費処理は簡単です。

PC代を一括で経費で落とせるので簡単ですが、消耗品費として計上できる項目は「10万円未満」という条件があります。

そのため、パソコンの金額が 10万円未満であれば、固定資産ではなく消耗品費として計上することができますので、PC代を一括で経費で落としたいのであれば、10万円未満のパソコンを購入することをおすすめします。

パソコンが10万円以上の場合

パソコンの購入費が10万円以上になると、ちょっと複雑になります。 新しいノートパソコンは、10万円以上かかる場合が多いので、個人事業主はこれから経費処理することになります。

少し難しい処理ですが、Macで使えるクラウド会計ソフトを使えば簡単に処理できますので、興味のある方は「Macで使える会計ソフトの比較」をご覧ください。

また、白色申告(雑所得で申告を含む)の方と青色申告の方では処理方法が異なります。

順番に説明していきますので、よく注意してご覧ください。

| パソコン一式の 取得価格 |

経費処理 | 一括償却 資産 |

少額減価 償却 |

固定資産 |

|---|---|---|---|---|

| 10万円未満 | ○ | ○ | ○※青色申告 | ○ |

| 10万円以上20万円未満 | ○ | ○※青色申告 | ○ | |

| 20万円以上30万円未満 | ○※青色申告 | ○ | ||

| 30万円以上 | ○ |

白色申告は一括償却資産として減価償却が可能

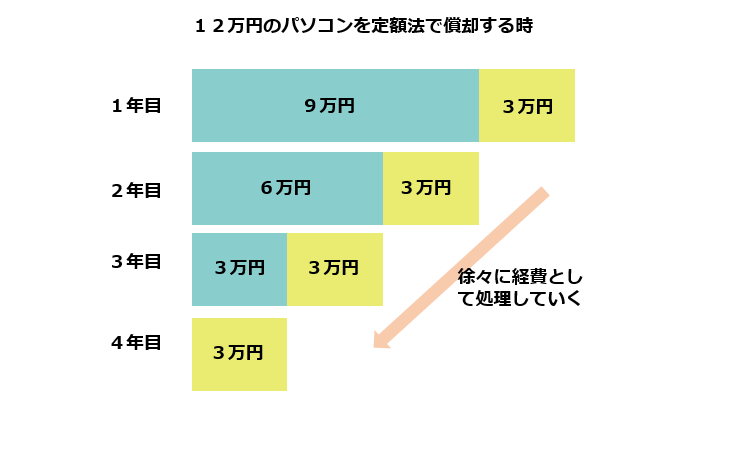

10万円を超える場合は、定額法により、耐用年数に応じて減価償却が必要となります。

減価償却費とは、先ほど説明したように、数年間で経費を処理していく方法です。

どれぐらいの額かは国税庁のHP(減価償却のあらまし)でも記載がありますが、パソコンの場合4年間(48ヶ月)にわけて経費を計上する必要があります。

例えば、12万円のPCを購入した場合、

初年度は12÷4=3万円 2年目3万円、3年目3万円、4年目3万円と4年間(48ヶ月)かけて経費に計上しなければなりません。ルールですからしっかり守りましょう。

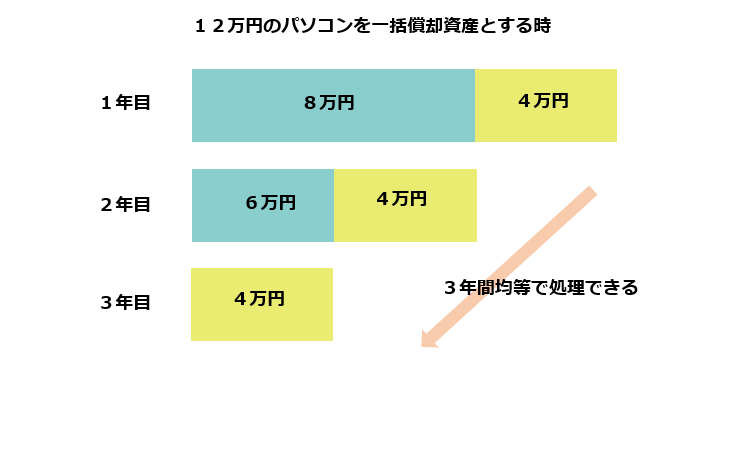

ただし、特例として白色申告者の場合は「一括償却資産」として処理する方法もあります。

一括償却資産では20万円未満の減価償却資産(この場合パソコンですね)を決められた耐用年数(パソコンだと4年です)に関係なく3年間で均等償却ができます。

一括償却とありますが、3年間(36カ月)に分けて処理しないといけないことに注意して下さい。

なので、さっきの例を使うと12÷3=4万円を3年間にかけて経費として計上できます。

年間の経費(償却額)を少し増やしたいという方はこの方法をとることもできます。

ただし、4年目には経費として計上できませんので、注意してくださいね。

どちらをとるかはあなたの経費や経営状況が今後どのように推移していくかによって最適な方法を選んでくださいね。

30万円未満で青色申告の場合は、少額減価償却資産の特例を利用しましょう

青色申告の場合は節税上もっと有利です。

中小企業者等の少額減価償却資産の取得価額の損金算入の特例というものが利用できます。

※この特例の期限は、令和6年3月31日まで延長されました。

中小企業者等の少額減価償却資産の取得価額の損金算入の特例とは、購入した金額が30万円未満の場合その年に一括で計上することができる仕組みです。

注意点としては年間に少額減価償却資産として計上できる金額に300万円という枠があることと、青色申告でしか制度を利用できないということです。

節税効果が大きい青色申告をしている人はこの制度を利用しない手はありませんね。

他にも様々な節税効果がありますので、白色申告と青色申告でどれぐらい違いがあるのかは「青色申告と白色申告の違いとは?」をご覧ください。

パソコンが、30万円以上の場合

通常の減価償却となります。上記以外の30万円以上の資産の全てが該当します。パソコン(サーバー用を除く)は4年償却、その他(サーバー用など) は5年償却となります。

定率法と定額法がありますが、個人事業主の場合は定額法が一般的です。定額法は毎年一定の額で償却する一方、定率法は毎年異なる額を経費計上していきます。

例えば、60万円のハイエンドPCを購入した場合。

定額法での減価償却費=取得価額÷(耐用年数4年)

※パソコンの使用を開始した月から月単位で償却します。昨年の7月から使用した場合、今回の確定申告では、75,000円の償却になり、5年目の6月分までを翌年の確定申告で、75,000円を償却して終了します。

【購入時の仕訳】

| 借方 | 貸方 | 概要 | ||

| 器具備品 | 600,000 | 現金 | 600,000 | パソコン |

【減価償却時の仕訳】

| 借方 | 貸方 | 概要 | ||

| 減価償却費 | 150,000 | 器具備品 | 150,000 | 減価償却費の計上 |

※2年目以降も、150,000円ずつ減価償却費として計上していきます。

こういった償却資産の処理もクラウド会計ソフトだと簡単に管理でき、確認申告も楽です。

パソコンの消費税に注意、会計処理が税抜か税込みか?

注意したいのが消費税です。

購入しようとしている定価が9万9000円でも消費税を入れると10万円を超えてしまいますよね。

「あれ?この場合消耗品費?固定資産?」と迷ってしまいませんか?

実はこういう時は、あなたが会計処理を税抜きで行っているか、税込みで行っているかで違ってきます。

もしあなたが会計処理を税抜処理している場合は、99,000円として計上できるので「消耗品費」

税込み処理をしている場合は108,900円なので、「固定資産」として計上しなければなりません。

事前に消費税をどう処理しているかをしっかり確認して、うっかりミスをしないようにしてくださいね。

まとめ

大きな出費となるパソコンですが、制度をきちんと理解することで間違いの無い経費処理ができます。

パソコンの償却は最大4年間になるので、結構忘れがちです。

忘れてしまうと「これいつから償却しているかなーーーー?」と昔の領収書を引っ張り出して確認する必要が出てきます。

忘れないためにも、きちんと償却資産の経緯をチェックしておくか、もしそんな暇ないよという方は会計ソフトを利用することでPCの経費償却など自動的に管理してくれます。

会計ソフトを利用することで、いちいち償却がどの程度進んでいるかをチェックしなくても、すべて経費・償却を自動で処理してくれるので確定申告の時に間違いがなく安全です。

会計ソフトもその人によって向き不向きがあるので、自分にあった会計ソフトを選ぶことが大切です。

特に今はクラウド会計とインストール型会計ソフトと、使う人によって選び方を間違うと全く使えない会計ソフトを選んでしまう可能性もあります。

そんなことのないようにインストール型とクラウド型の比較記事を見ながらどの会計ソフトがあなたに合っているのかチェックしてみるのもいいかもしれませんね!

当サイトで人気のクラウド会計ソフトランキング

-

「会計知識ゼロでも確定申告ができる」が特徴。知識がなくても仕訳や確定申告の資料作成がめちゃくちゃ楽で、めちゃくちゃ早い特にWEB系のフリーランサーにとっては最適なクラウド会計ソフトです。

完全自動で仕訳・確定申告ができてしまいます。サポートも万全!! ※無料プランあり -

必要な全ての機能が初年度無償のキャンペーン実施中

・やよいの青色申告 オンライン

ベーシックプラン 13,800円/年(税抜)→初年度0円・やよいの白色申告 オンライン

フリープラン → ずっと0円会計ソフト売上実績No.1「弥生シリーズ」オンライン版。弥生のクラウド確定申告ソフトはシェア53.98%!です。

会計知識が多少あればおすすめです、サポートも手厚い! -

使いやすさ、価格、サポートと穴がありません。完全初心者には若干ハードルが高いものの、速さ、高い拡張性とシンプルな画面が人気の秘訣です。

仕訳も半自動ですが、学習機能が優秀なのでほとんど自動に近いスピードで処理できます。