ページ 目次

確定申告についてどこまで知っていますか?

あなたは確定申告をしなければならない人ですか?そもそも確定申告って知っていますか?じゃああなたは確定申告をしなければならない人ですか??

これらの質問に即答できる人は確定申告の基礎については大丈夫です。

でも、一年目とか開業しようか迷っている人だとこれ結構わからない人いますよね。

個人事業主一年生だとわからないことも多いと思いますが、その中でも一番大切な「確定申告」について基本的なことから解説していきます。

今回はこの個人事業主がすべき確定申告について「確定申告とはどんなものか?」、「だれがしないといけないか?」、「確定申告をしないとどうなるか?」など、様々な疑問があると思います。

そこで今回はこれらの疑問を解決できるように確定申告の基礎知識について紹介しますね。

確定申告とは

確定申告というのは毎年の所得を計算して、所得に応じた納税額、還付される税金を計算して税務署に報告するという大切なイベントです。

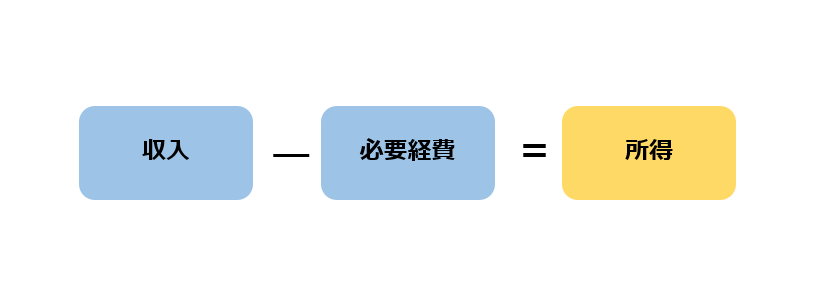

所得というのは収入から経費を差し引いた額のことです。

例えば、収入が100万円あって、その収入を得るために50万円の経費を使っていたとしたら差し引き50万円が所得になります。

実際は色んな収入や経費があるのでここまで単純になることはほぼありませんけどね。

確定申告は原則として前年の収入を確定させて、次の年の2月16日~3月15日に行います。

たとえば2017年1月~12月の間の収入と経費を計算して、2018年の2月~3月に確定申告を行うというスケジュール感です。

「え?でも今までそんなことしたことないけど・・・。」

「確定申告って、家を買ったり子供が生まれたときだけするもんじゃないの??」

と、普通のサラリーマンの方にはあまり馴染みがないかもしれません。

大切なイベントなのに、特にサラリーマンが副業で事業をするときに確定申告って初めて聞いた!と壁にぶつかるのには理由があります。

それは「多くのサラリーマンは確定申告をしなくても良い」ためです。

なぜサラリーマンが確定申告をしなくていいかというと、実はサラリーマンは「給与所得者」といって、事業者とは違った税金の納め方をしているからなんです。

給与所得者と個人事業主の税金の納め方の違いについて

給与所得者と個人事業主では得ている収入が違います。

給与所得者=お給料(給与所得)をもらう人

個人事業主=事業所得を得る人

という違いがありますが、これだけだとちょっとわからないですよね。では給与所得者と個人事業主について比較してみますね!

まず、給与所得者ですがこれはイメージしやすいですよね。

会社で働いて、働いた分毎月お給料をもらいます。で、毎月のお給料から「源泉徴収」という形で、一定の額の所得税があらかじめ引かれて支給されます。

お給料の明細でなんだかよくわからないけど、所得税引かれてますよね。アレです。

実際の所得税は、所得から経費を差し引いた金額によってかわるので、同じサラリーマン同士でも控除(経費)の都合で人によって納めないといけない額って違います。

多めに払っている場合は「年末調整」を行って正確な所得を確定させることで、正確な「所得税」を計算します。そしてもし差額がある場合は還付されるというしくみになっています。

これが、年末調整をするとお金が返ってくる理由です。

つまり「給与所得者はざっくりと毎月自動的に払っていて、年末で微調整をする」って感じです。

なんでこういう仕組みになっているのかというと、給与所得者がとても多いので、簡略化するためです。

給与所得者の方まで毎年確定申告をしてしまうと、処理しきれなくって税務署がヒーヒーになるので、「会社が代行して」この大変な作業を行ってくれているんです。

では会社に属さない個人事業主はどうなるか、ちょっと想像がついてきたのではないでしょうか??

そうなんです。個人事業主の方は「所得の額を自分で確定させて、所得税をきっちりと計算して、確定申告をして税金を納める」必要があります。

源泉徴収もありませんし、年末調整もありません。

きちんと自分で毎回計算して確定申告を行わないといけません。

そもそも事業所得ってどんなのがあるの?

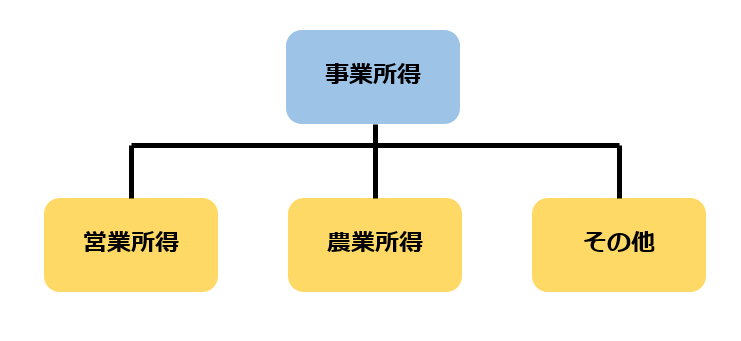

では次は個人事業主の方が申告しないといけない「事業所得」についてどんなものがあるのかを紹介していきますね。

一応所得税法の定義としては「農業、漁業、製造業、卸売業、小売業、サービス業、その他の事業から生ずる所得で、不動産所得、山林所得、譲渡所得を除いたもの」というものがあります。

ざっくりとわけると事業所得は「営業所得」「農業所得」「その他」に分けられます。

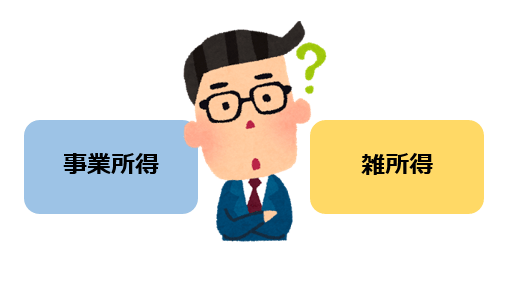

それ事業所得じゃなくて雑所得じゃない?!

と、事業所得についてざくっと説明しましたが、実はサラリーマンが副業をする場合、全てが事業所得に当てはまらない場合があります。

というのも「雑所得」というものがあるためです。

雑所得っていうのは、とても簡単にいうと「おこづかい程度の所得」のことです。

事業としてやっているつもりでも、定期的に収入が入っていなかったり、稼いでいる額が少なかったりすると雑所得に入ります。

雑所得にはいると・・・確定申告は不要になります。

一応ボーダーラインとしては副業で行っている場合「年間20万円を超えない所得」が当てはまります。

※収入ではなく、所得です。収入から経費を差し引いた額で計算してくださいね。

副業ではなく、専業で行っている場合は年間48万円がボーダーになります。

雑所得に当てはまると、確定申告をしなくても済むというメリットはあるのですが、事業所得として申告をする場合に得られるメリットを受けることができなくなります。

詳しくは「雑所得と事業所得の比較!確定申告はどっちでするのがお得?」を参照下さい。

逆に確定申告をしないといけないのに申告しなかったら・・・。

では実際に計算してみて、雑所得ではなく事業所得になる!という方が確定申告をしないで納税を行わないとどういうことがおこるのでしょうか?

税務調査が入って本当は確定申告をしないといけないのにしていなかったり、本来申告する額よりも少なく申告している人が見つかった場合、状況に応じて「加算税」や「延滞税」を支払う必要が出てくる場合があります。

ペナルティのようなもので、より納税をしなければならなかったり、間違って申告してしまっても多めに税金を支払う必要があるなど、結構大変です。

詳しくは「確定申告をしないとどうなる?経営に大きくダメージを与える追徴課税について」を見てみてください。

きちんと確定申告をしなければならない人かどうか見極めて、正しく税金を納めてくださいね。

といってもあなたが確定申告の対象者かどうかきちんと説明しないといけませんね。「確定申告の対象者」についてもっと詳しく見ていきます。

確定申告を絶対にしないといけない人、したほうが良い人

今までは個人事業主の人は事業所得をしっかりと申告しましょうね!という話をしましたが、ここではより詳しく確定申告をする必要がある人について紹介していきます。

まず、確定申告の対象となる方はざっくりわけると2パターンにわかれます。

一つは、強制的に、絶対確定申告をしないといけない人。

これは

- 事業所得、不動産所得がある方で、所得税が発生する方

- 申告が必要な配当所得があった人

- 公的年金収入が400万円を超える人

- 公的年金以外の所得が20万円を超える人

- 1年間の給与収入が2,000万円を超える人

- 副収入の合計額が20万円を超える人(所得で計算してください)

- 2か所以上から給与が支給され、主でない給与収入が20万円を超える人

- 同族会社の役員やその親族など、給与のほかにその同族会社から貸付金の利子や賃貸料をもらっている人

- 退職所得の受給に関する申請書を提出しておらず、約20%の源泉徴収をされている。かつ、それが正しい税額より少ない人

が当てはまります。

これらの方は絶対に確定申告が必要となります。

思い当たる方で不安な場合は最寄りの税務課へ問い合わせると親切に教えてくれますので、確認してみてください。

もう一つは強制ではありませんが確定申告をすると税金が戻るのでやったほうが良い人

- 1年の途中で退職して年末調整をしていない人

- 年末調整を受けていて、医療費控除や寄付金控除などで、申告をすると税金が戻る人

- 災害などで家屋や家財に損害を受けた人

- 住宅ローンを組んでその年に住宅を購入したり増改築をした人

です。

ふるさと納税をしていたり、子供の出産で医療費がたくさんかかったり、ローンで家を購入したという方は任意ですが確定申告を行ったほうがいいですよ。

確定申告の基礎知識まとめ

今回は確定申告は何か?確定申告をしなければいけない人はどんな人か?という基本的な項目について紹介しました。

次は具体的にあなたの所得が「事業所得」になるのか?「雑所得」になるのか?を紹介しています。

この二つをしっかり理解することで、節税効果の高い確定申告へつながりますので是非参考にしてみてください。

当サイトで人気のクラウド会計ソフトランキング

-

「会計知識ゼロでも確定申告ができる」が特徴。知識がなくても仕訳や確定申告の資料作成がめちゃくちゃ楽で、めちゃくちゃ早い特にWEB系のフリーランサーにとっては最適なクラウド会計ソフトです。

完全自動で仕訳・確定申告ができてしまいます。サポートも万全!! ※無料プランあり -

必要な全ての機能が初年度無償のキャンペーン実施中

・やよいの青色申告 オンライン

ベーシックプラン 13,800円/年(税抜)→初年度0円・やよいの白色申告 オンライン

フリープラン → ずっと0円会計ソフト売上実績No.1「弥生シリーズ」オンライン版。弥生のクラウド確定申告ソフトはシェア53.98%!です。

会計知識が多少あればおすすめです、サポートも手厚い! -

使いやすさ、価格、サポートと穴がありません。完全初心者には若干ハードルが高いものの、速さ、高い拡張性とシンプルな画面が人気の秘訣です。

仕訳も半自動ですが、学習機能が優秀なのでほとんど自動に近いスピードで処理できます。

“個人事業主がしないといけない確定申告の基礎知識” への1件のフィードバック