ページ 目次

個人事業主もスマホ・タブレットを経費として計上できる

事業に関係ある支出があった場合は、経費として計上することで所得から差し引くことができます。そのため、結果的に税額を抑えられることになり、節税対策ができます。そのため、経費は漏れなく行うことが大事になってきます。

個人事業主は法人とは違い、会計規模が小さいですし処理の仕方もさほど複雑にはならない傾向があります。また、企業よりも税務署からの税務調査が入る確率は低いと言えます。とはいえ、適当な会計処理や税務申告をしていると指摘をされてしまったり、思わぬ税務調査に慌ててしまったりすることにもなります。

こうした事態を避けるためにも、事前にしっかりと経費計上についてのルールや実際的な処理の仕方を学んでおくことは重要です。

たとえば、スマホ・タブレットは日常生活やビジネスに欠かせないアイテムとなっていて、多くの個人事業主が使っています。もちろん、こうした電子機器も事業で使っているのであれば、購入費用を経費として扱うことができます。しかし、このようなデバイスは高価なものもあり、通常の会計処理とは異なる方法を採る必要が出ることもあります。そのため、仕分けの仕方について正確に確認しておくことは欠かせません。

まず、スマホ・タブレットは情報収集や顧客や取引先との連絡、業務に必要なアプリでの管理など、業務に必要な機器として認められています。そのため、個人事業主であっても経費計上できます。しかも、家賃や光熱費のように按分する必要はなく、100パーセント損金として処理できる可能性が高いです。

スマホは日常用として利用することも多いので、按分を求められることもあります。そのため、2台所有し日常用とビジネス用として分けておくと良いでしょう。そうすれば、ビジネス用の分について100パーセント経費として経費しても、指摘されることはなくなります。

スマホは日常用として利用することも多いので、按分を求められることもあります。そのため、2台所有し日常用とビジネス用として分けておくと良いでしょう。そうすれば、ビジネス用の分について100パーセント経費として経費しても、指摘されることはなくなります。

タブレットについては、パソコンと同じようにビジネス用途としての利用が多くなりますので、これも按分せずに損金処理しても問題はありません。このように、スマホ・タブレットはそれなりの額で経費計上できて、しかも損金処理に問題が出づらいというメリットがあります。

スマホ・タブレットの経費仕分けの仕方

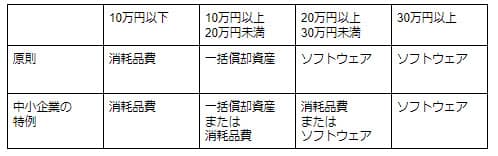

スマホ・タブレットの購入費用は全額経費計上できますが、仕分け方法については購入金額によって異なります。その境目となるのは10万円です。10万円未満の場合は、「消耗品費」の勘定科目に仕分けして経費算入することになります。

これは他の事務用のアイテムと同じ扱いで、使っていくうちに消耗されていく品目という扱いになるからです。そして、消耗品費の場合は一括での経費計上ができることになっていますので、他の経費と同じように支出として損金化することができます。

実際に帳簿の仕訳では、借方の勘定科目を「消耗品費」とし、購入金額をそのまま記帳します。貸方は「普通預金」などにして、同じ金額を記帳します。10万円未満であれば、このようにシンプルな処理で済みますので特に難しいことを考えずに経費計上できるのがメリットです。

一方でスマホ・タブレットの購入金額が10万円以上となった場合には、異なる処理が求められます。というのも、10万円を超える物品を購入した場合は消耗品として認められず、資産として考えられるからです。そして、その経費については減価償却しなくてはなりません。

消耗品とは違い資産は長年にわたって継続利用していくという性質があります。そのため、減価償却つまり複数の年度にわたって経費を計上していくことになるのです。つまり、購入した年にまとめて購入費用全額を経費とすることはできず、何年かに分割して経費を算入するのです。

この減価償却していく年数については、それぞれの物品で耐用年数というものが決まっています。耐用年数とは本来製品が何年間継続して使えるかということを示すものですが、実際には商品によって何年持つかというのは変わるものです。そのため、国税庁でそれぞれの製品ジャンルによって耐用年数を一律して定めていて、「法定耐用年数」と呼んでいます。

ただし、スマホやタブレットについては明確にスマホ・タブレットについては法定耐用年数を指定していません。そのため、一番近いパソコンの4年という耐用年数をタブレットに当てはめることができます。スマホについては携帯電話というジャンルになりますので、10年の法定耐用年数が定められています。

とはいえ、スマホを10年間もの期間で減価償却するのは計算が面倒ですし、経費額もかなり小さくなってしまいます。そこで、「少額減価償却資産の特例」という制度を利用することが多いです。これは、30万円未満の資産であれば、購入した年度にまとめて全額を経費計上できるというものです。

複数の資産についてこの処理が可能で、全体で300万円までは一括計上できます。売上が少なく赤字が出そうな年度であれば減価償却した方がメリットが多いですが、そうでなければこの特例を使って一括計上した方が、会計処理や税務申告の手間が省けて楽です。ちなみに、この特例は青色申告をしている個人事業主や中小企業にのみ認められている措置です。

もう一つの制度としては、一括償却資産としての償却ができるというものがあります。これは20万円未満の資産であれば、3年間で均等の額で償却できるという措置です。長い期間にわたって経費計上する必要がなくなり、計算が楽になりますし年ごとの経費計上額を上げられるというメリットがあります。

この方式を使うかどうかは個人事業主が決めて良いことになっていますので、上記の少額減価償却資産の特例とどちらを使うかを考えて利用しましょう。

スマートウォッチの経費計上はどうしたらいい?

スマホ・タブレットをより便利に使うアイテムとして、スマートウォッチを利用する人が増えています。腕に着けて簡単に電話やメッセージの着信を知ることができますので、仕事で忙しい人にはとても役立つアイテムです。ビジネスのために使用する機器ということで、スマートウォッチもやはり経費として計上することが可能です。

この場合の会計処理は、スマホ・タブレットの方法と同じと考えて問題ありません。つまり、10万円未満の購入費用であれば購入した年度に一括で全額経費計上します。仕訳としては、借方に「消耗品費」の勘定科目で記載し、全額を入れます。

貸方の側には、「現金」や「普通預金」などの記載で、借方と同じ額を記載することになります。一方で、税込み購入価格が10万円以上であれば、「工具器具備品」などの勘定科目で資産計上することになります。やはり、スマホ・タブレットと同じルールに基づいて減価償却します。

とはいえ、スマートウォッチの場合は、10万円を超える製品というのはそう多くないため、資産計上することはほぼなく消耗品費としての仕訳をすることがほとんどです。

このように、スマホなどの電子機器を購入する場合、正しく勘定科目の仕訳と会計処理の方法を知っておくことは大事です。作業を漏れなく、かつ効率よく行うためにもクラウド会計アプリを利用するのは良いアイディアです。製品によっては、それぞれのアイテムについて自動的に仕分け処理をしてくれるものもあり、簡単に会計処理ができます。

当サイトで人気のクラウド会計ソフトランキング

-

「会計知識ゼロでも確定申告ができる」が特徴。知識がなくても仕訳や確定申告の資料作成がめちゃくちゃ楽で、めちゃくちゃ早い特にWEB系のフリーランサーにとっては最適なクラウド会計ソフトです。

完全自動で仕訳・確定申告ができてしまいます。サポートも万全!! ※無料プランあり -

必要な全ての機能が初年度無償のキャンペーン実施中

・やよいの青色申告 オンライン

ベーシックプラン 13,800円/年(税抜)→初年度0円・やよいの白色申告 オンライン

フリープラン → ずっと0円会計ソフト売上実績No.1「弥生シリーズ」オンライン版。弥生のクラウド確定申告ソフトはシェア53.98%!です。

会計知識が多少あればおすすめです、サポートも手厚い! -

使いやすさ、価格、サポートと穴がありません。完全初心者には若干ハードルが高いものの、速さ、高い拡張性とシンプルな画面が人気の秘訣です。

仕訳も半自動ですが、学習機能が優秀なのでほとんど自動に近いスピードで処理できます。