退職時にはさまざまな手続きが必要です。特にお金のことについてはよくわからないという人もいることでしょう。会社から求められる書類については必要事項を記入して提出すればいいですが、税金の手続きなどに関しては会社に書類を請求したり、自分で役所に行って手続きをしたりする必要がある場合も。この記事では保険や税金についてと確定申告ガイドを記しています。

ページ 目次

保険・税金ガイド1 保険

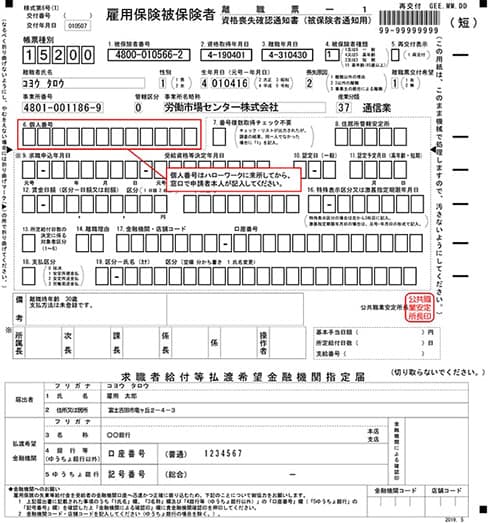

働いているときに加入していた「社会保険」の資格は退職すると失われます。そのため、保険に加入するための手続きを行う必要があります。ポイントは仕事辞める時期よりも、次に就職するタイミングです。すぐに再就職する場合は、退職する会社から「雇用保険被保険者証」をもらって転職先に提出することで、就職先で新たに社会保険に入ることができます。

すぐに再就職しない場合はいくつか方法があります。いずれの方法でも、退職時に「雇用保険被保険者証」と「離職票」をもらう必要があります。

1つ目は、社会保険を継続するやり方です。退職後20日以内に健康保険組合で手続きを行います。退職した後2年間は前社の社会保険を続けられますが、注意しなければならないことは、これまで会社が負担していた保険料も自分で負担しなければならないため金額が増えるということです。

2つ目は、国民保険に加入する方法です。こちらは退職後14日以内に住民票のある役所で手続きを行います。市区町村が運営する保険で、前年度の所得金額や保有財産によって保険料が決まります。そして、家族の保険に入ることもできます。生計を立てている家族が加入している健康保険の被扶養者になるということです。加入している家族の会社で手続きを行います。新たな保険料の負担はありませんが、同居しているかや今後1年間の収入見込みなど加入条件があるため、確認が必要です。

保険・税金ガイド2 所得税

所得税においても、仕事辞める時期より再就職がいつかによって手続きが異なります。12月までに再就職をする場合は、退職時に「源泉徴収票」をもらって転職先に提出することで、転職先の会社が年末調整を行います。所得税はおおよその金額で収めているため、正しい税額を計算する必要があります。これが年末調整です。年内に転職すれば、その手続きを会社が行ってくれるということです。12月までに再就職しない場合は自分で確定申告を行い、税額を計算しなければなりません。

保険・税金ガイド3 住民税

市町村から住民税の明細と納付書が送付されるので、すぐに再就職する場合は就職先に提出して毎月の給与から支払ってもらいます。すぐには再就職しない場合、仕事辞める時期によって手続き方法が異なります。1月から5月に退職する場合は、最後の給与や退職金などから残った住民税をまとめて支払います。6月から12月に退職する場合は、自分で納付する必要があります。納付書が送られてくるので、一括または分割で支払います。

保険・税金ガイド4 年金

会社が給与から天引きして支払っていたものには、保険料や税金の他に年金もあります。年金の手続きに必要なものは「年金手帳」です。年金手帳は退職時に返却してもらえます。すぐに転職する場合は、年金手帳を次の職場に提出すればその会社が手続きを行ってくれます。すぐに転職しない場合は、役所や年金事務所で国民年金への加入手続きを行いましょう。

確定申告ガイド1 確定申告が必要なケース

確定申告とは、その年の所得税の税額を確定させるための手続きです。毎月の給与から天引きされていた税金はおおよその金額であるため、その差額を清算する必要があります。会社に勤めている場合は年末調整という形で清算します。しかし、会社に所属していない場合は自分で手続きを行わなければいけません。

確定申告が必要かどうかは、仕事辞める時期よりも再就職の時期が関係しています。まずは、年末調整の時期に手続きを行ってくれる会社に所属していないケースです。つまり年内に再就職しなかった場合です。それに加えて自営業を始めた人も、手続きを行ってくれる人がいないため対象になります。

税金ガイドの際にも触れましたが、税金の手続きには源泉徴収票が必要です。そのため、年内に源泉徴収票を転職先に提出できなかった場合は、年末調整が行えないため自分で確定申告を行う必要があります。

見落としやすいのが12月に新しい会社に入社して、年内にその会社から給与を支払われなかったケースです。会社によって異なるため一概には言えませんが、年末調整を受けられないことがあります。会社側に確認をしてみましょう。

退職金を受け取る際には、退職時に「退職所得の受給に関する申告書」を提出しなければいけません。それによって、退職金にかかる税金が徴収されます。しかし、この手続きを行っていない場合は自分で確定申告をしなければいけません。

再就職の時期に関わらず確定申告が必要なケースがあります。それは、年収が2千万円以上ある人です。また、副業など会社からの給与以外の収入が20万円以上ある人、ふるさと納税など寄付金控除や住宅ローン控除など何らかの控除を受ける人も年末調整に加えて確定申告が必要です。

確定申告ガイド2 いつ行うのか

年末調整は年末に行いますが、確定申告は原則として毎年2月16日から3月15日です。土日祝日によって多少期限が変わることがあります。また、新型コロナの影響で2019年・2020年分の申告期限は延長されましたので、2021年分も延長の可能性があります。国税庁の確定申告のページで確認しましょう。

申請先は3つあります。税務署や還付申告センター、電子申告・納税システムe-Taxです。税務署では郵送と持参を選ぶことができますが、還付申告センターは持参のみの受け付けです。e-Taxはパソコンを使って申請することができ、期間も他の2つに比べて1か月ちょっと早く始まります。

確定申告ガイド3 必要なもの

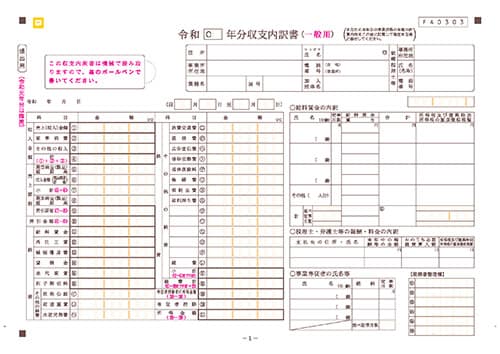

まずは確定申告書です。国税庁のホームページにある「確定申告書作成コーナー」から手に入れることができます。ダウンロードして印刷し手書きで作成するか、ホームページ上で直接入力して作成します。申告書には青色申告と白色申告があり、青色申告は節税などの際に利用します。

そのため、退職が関わるケースでは白色申告を選びます。さらに、様式も申告書Aと申告書Bがあります。Aは給与所得者・年金受給者用で、Bは個人事業主用です。申告書Bはどのようなケースでも使えるためBを選ぶといいでしょう。

2つ目に用意するものは源泉徴収票です。退職金をもらって申告書を提出していなかった場合は、給与所得の源泉徴収票の他に退職所得の源泉徴収票が必要です。医療費の控除を受ける場合は、医療費の領収書は不要ですが明細書を作成します。ふるさと納税による寄付金控除には、寄付金の受領証明書を準備しましょう。控除を受ける場合はそれぞれ証明書が必要です。

確定申告ガイド4 行わないとどうなるのか

申請期間に申告を行わないと税金を滞納していることになり、ペナルティがあります。1つは延滞税です。定められた期限の翌日から納付が遅れた日数に応じて、延滞税を追加で払わなければいけません。他に、申告忘れや申告を怠った場合は無申告加算税というものが課されます。

退職に伴って生じるお金の手続きは、仕事辞める時期や再就職した時期によって変わります。税金を正しく納めなければ、追加でお金を払うことになります。国税庁のホームページにはケースごとの申請方法が記されているので、自分はどのケースに当てはまるのか確認して正しく手続きを行いましょう。