法人化することで得られるメリットは多岐に渡ります。

その中でも今回は法人化の節税メリットとして意外と見落としがちな「給与所得控除」と言われる大きな控除について説明していきます。

サラリーマンの方向けの知識としても使えますが、この仕組みを知ることで個人事業主の方が「法人成り」をするかどうかの重要なポイントにもなっていますので、ぜひ個人事業主の方は参考にしてみてください。

ページ 目次

給与所得控除ってなに??

給与所得控除というのは給与所得をもらっている方が、お給料からある一定の額を控除できる仕組みのことです。

経費が認められるのは事業主だけというイメージですが、サラリーマンの方も仕事で使う鞄とかスーツとかいろいろとお金って必要ですよね。

給与所得控除はその必要経費をあらかじめ定めて、経費のようにお給料から控除するという仕組みなんです。

給与所得控除は数少ないサラリーマンのメリットでもありますよね。

そしてこれが実は、法人化するときに結構重要なポイントになってきます。

というのも法人化して自分を役員とした場合、売り上げ全てが直接自分の稼ぎになるのではなく、会社に雇われて会社からお給料(役員報酬)をもらうという形になるんです。

法人化して自分にお給料を支払うので、サラリーマンと同じ扱いになり給与所得控除の仕組みを利用することができるんです。

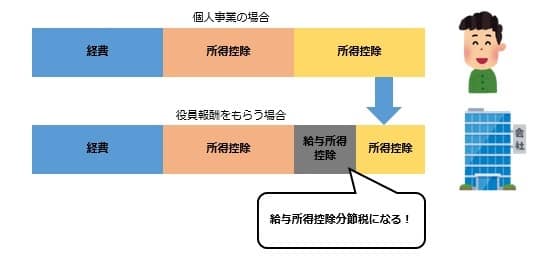

個人事業主の場合、所得税がかかる課税所得は「売上―経費―所得控除」の額で決まりますが、法人化して役員報酬をもらう場合「売上―経費―所得控除―給与所得控除」で決まります。

※仮に会社の売上から経費を差し引いた額全てを役員報酬とした場合です。

つまり給与所得控除の分だけ課税所得が減るので、納める税金も大きく変わってくるんです。

給与所得控除は稼いだ額によって異なります

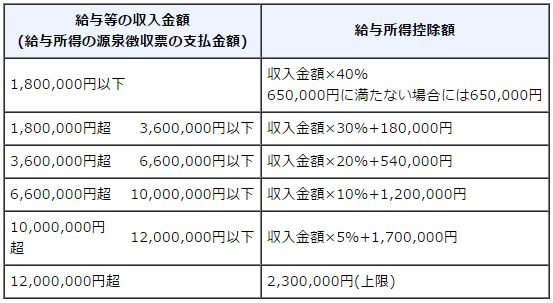

どれぐらい課税所得を減らすことができるのか?給与所得控除の額について説明しますね。

所得控除は、給与所得をいくらもらっているかによって変わってきます。

平成28年分は以下の計算式です

例えばですが、年収が700万円の場合、この表に当てはめると「収入金額×10%+120万円」の給与所得控除が認められています。

計算するとなんと190万円の控除額。一月当たりだと約16万円の経費が認められる計算になります。

サラリーマンの方は既にこの控除を受けて所得税を源泉されているので、ピンと来ないかもしれませんがかなり優遇された制度です。

法人化した場合はこの控除を受けることで、かなりの節税効果を見込めます。

さらに、奥さんを会社の役員にすることで、奥さんに給料を支払うこともできるので、家族として支払う税金額を大きく抑えることが可能になります。

役員報酬は1年間変えられないというデメリットも

節税にできるなら、給料の額をめちゃくちゃ高くしてれば節税になる?!と考えてしまうかもしれませんが、法人化した場合少し頭の切り替えが必要です。

個人事業主の際は、好きな時に事業用の通帳から個人的な支出をするためにお金をいくらでも充てることができたのですが、法人化した場合、会社の財布とあなたの財布は完全に分けられることになります。

儲かったお金が自分の財布に入れるためには「役員報酬」として「毎月決まった額を支払う」決まりになっています。

もしあなたがサラリーマン経験があるなら、毎月業績に応じて給料が増減するなんて考えられないですよね。(中には基本給+インセンティブなどで変わる方もおられると思いますが…。)

つまり、基本的には役員報酬額は一年間変えられないのです。

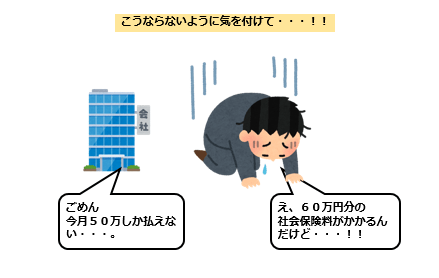

役員報酬を変えられないことで、社会保険料を余計に納めなくてはならなくなるというデメリットが生じる可能性があります。

例えばあなたが1か月の役員報酬を60万円に設定したとします。

たまたまある月赤字になってしまい50万円しか支払えない場合、実際に受け取る額は50万円ですが、税法上は60万円支払ったことになります。

給料が上がれば、社会保険料も上がるので実際は50万円のお給料なのに、支払う社会保険料は60万円のお給料分となってしまいます。

たまたまその月だけ少し社会保険料が多いのであれば、我慢できるかもしれません。

しかし業績が大きく悪化して一年間役員報酬を支払うお金がない状況の場合、役員報酬はもらえないのに加えて社会保険料だけを支払う必要があるという最悪の状況になってしまいます。

さらに、帳簿上はあなたに所得として支払っているので、所得税も増えてしまいますし、住民税も増えてしまいます。

もらっていない所得の分納税をしないといけないんですね。。。

役員報酬は自由に給料を決められる反面、簡単には変えられないので、一年間支払える見込みがあって、その額で生活できていく額を設定することが大切です。

役員報酬の決め方(参考までに)

こんなに難しい役員報酬ですが、一つの手段として、「最初の2か月間は給料を0円にする」こともあります。

役員報酬の金額は会社の設立後、「3カ月以内に決めていい」ことになっているので、最初の2カ月を0円に設定して「この先に出そうな利益額」「必要な生活費」などどれぐらいのお金がかかってくるのかをじっくり見てみることができます。

ただし、最初のお給料がもらえる三か月間は耐えられる貯金がないとこの手法は使えないです。

この役員報酬をいくらにするか?という問題は税理士でも判断が異なってくるポイントです。

いくらか決められない!という方は、税理士に相談してみるのも一つの手段です。

まとめ

法人化することで役員報酬をもらい、給与所得控除を受ける節税の仕組みはご理解いただけましたか?

最終的な役員報酬を決めるまでには至らなくても、もしあなたが「法人化するか迷っているんです・・・。」と迷っている場合は、どれぐらい給与控除を利用できるか計算してみて、法人化のメリットがどれぐらいあるのか?計算してみてください。

また税理士とお付き合いがまだないという方は、税理士を何度でも無料で紹介してもらえる「税理士ドットコム」を利用するのもいいかもしれませんね。

下のリンクからHPを見ることができますので、興味があれば見てみてもいいかもしれません。

当サイトで人気のクラウド会計ソフトランキング

-

「会計知識ゼロでも確定申告ができる」が特徴。知識がなくても仕訳や確定申告の資料作成がめちゃくちゃ楽で、めちゃくちゃ早い特にWEB系のフリーランサーにとっては最適なクラウド会計ソフトです。

完全自動で仕訳・確定申告ができてしまいます。サポートも万全!! ※無料プランあり -

必要な全ての機能が初年度無償のキャンペーン実施中

・やよいの青色申告 オンライン

ベーシックプラン 13,800円/年(税抜)→初年度0円・やよいの白色申告 オンライン

フリープラン → ずっと0円会計ソフト売上実績No.1「弥生シリーズ」オンライン版。弥生のクラウド確定申告ソフトはシェア53.98%!です。

会計知識が多少あればおすすめです、サポートも手厚い! -

使いやすさ、価格、サポートと穴がありません。完全初心者には若干ハードルが高いものの、速さ、高い拡張性とシンプルな画面が人気の秘訣です。

仕訳も半自動ですが、学習機能が優秀なのでほとんど自動に近いスピードで処理できます。