プログラマーやWebライターなどの仕事にはパソコンが必要不可欠です。仕事用としてパソコンを購入する際の費用は経費にすることができます。また、購入の仕方によっては節税に繋げることも可能なのです。

ページ 目次

PC購入には様々なパターンが考えられる

仕事で使うパソコンを購入する際に様々なパターンが考えられます。特に重要なのがパソコンを購入した金額になります。全てのパーツを総額で考えれば金額が高くなりますし、長期的に使うと考えた場合資産と見なされます。

現金一括で購入するかクレジットカードで購入するかによっても状況が変わってきます。また購入だけでなくリースでパソコンを借りた場合でも勘定科目が変わってくるので、経費の扱いがまるっきり変わってしまうことを理解してください。

会社の方針でどのように経費として捉えていくかによって、一括購入するだけでなく、本体とモニターを別々に経費にするように対策を講じるケースもあります。色々なパターンがあるからこそ、本当に無駄な税金を支払わないためにも仕訳がどのようになるか考えてパソコンを購入してください。

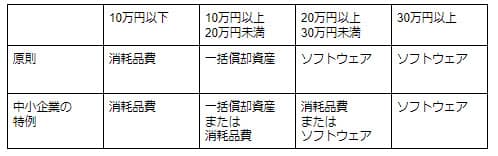

PCの金額に応じて勘定科目が異なる

仕事で利用するパソコンは、購入時の金額によって勘定科目が異なります。一般的に10万円以下なら事務用品費や消耗品費として仕訳し、計上することができます。10万円以上になると、備品や器具備品として「固定資産」として計上するのが一般的です。固定資産は減価償却費として計上しなければなりません。

仕事で使うパソコンは、使用期間が1年以上経過していることと、購入価格が10万円以上で、減価償却資産に該当します。

※青色申告個人事業主なら、“少額減価償却資産の特例”を利用して30万円未満なら一括して経費計上することができます。

個人事業主の減価償却とは

減価償却とは、一括ではなく、何年かに分けて費用を計上する仕組みです。国税庁では、10万円以上のものを固定資産として定めています。仕事で使うパソコンは長期間使うものだから、時間をかけて税務処理をするという考え方です。国税庁では耐用年数を決めています。

固定資産の内容に応じて耐用年数が決まっています。パソコンは基本的に4年なので、16万円の購入費用だとしたら、1年で4万円を経費として計上することができます。

ですから、4年間は毎年減価償却の計算をする必要があります。4年間は経費するために経費の計算をして反映させなければいけませんし、減価償却の管理をしながらパソコンを維持していかなければいけません。

PC等の価格が10万円を超えるか超えないか

スペックや性能が良いパソコンは、10万円以上の価格設定が普通です。しかし、それぞれのパーツを個別に購入して10万円未満に抑えるテクニックがあります。経費の基本的な10万円ルールというものがあり、パソコンの本体とモニターを別々に経費とすることで、個々の金額を10万円以下に抑えることができれば、一括で経費として処理することができます。

多くの人が1回の経費の計上をしたいと思っています。そうすることで、まとまった費用を経費にすることで節税対策になります。

10万円を超えると資産として計上しなければいけません。あるいは、10万円以上20万円以下に収まるのであれば、3年という期間で均等に経費にする方法もあります。個人事業主として一括で経費にしたいのか、それとも3年かけてじっくりと経費にしたいのかで、考えが変わってきます。

経費の側面から考えたときに、税金の知識を深めることで、パソコンの購入方法も考える必要があることを理解できるようになります

パソコンの本体とモニターを別々に購入することで経費の付け方が変わってきます。購入する金額に応じて仕訳も変わってくることを理解することで、余計な税金を支払うことなく、節税対策ができて、余計な税金を支払うことなく会社の利益を増やしていくことが可能になります。

PC等の価格を10万円以下に抑えるメリット

パソコンの本体とモニターを別々に、それぞれの部品を購入して10万円以下に抑えるメリットは、経費処理を1回で済ませることができる点です。減価償却では、4年間の耐用年数の期間内で、同じ税務処理の作業を繰り返す必要があります。

10万円以下であれば固定資産と見なされず、一括で経費の処理ができるメリットがあります。消耗品扱いにできるからこそ、あえてパソコンのパーツを別々に購入して一括で経費の計算を済ませるテクニックもあります。

ただし、注意点として10万円以下のパソコンセットを購入しようとすると、スペックが足りなくて使い物にならないことがあります。各パーツが10万円以下に収まるように本体とモニターを別々に購入するメリットがあるのか、パソコンの性能や機能を十分に考慮して、購入するようにしてください。

10万円以上でも一括経費にできるのか?

10万円以下に購入費用を抑えることで一括処理できるのがパソコンの本体とモニターを別々に経費するメリットですが、10万円以上でも一括経費にすることができる特例があります。これは少額減価償却資産が該当します。パソコンを購入した際に30万円未満であれば、青色申告をするという条件付きで、購入をした年度にまとめて経費として計上できて節税対策になります。

個人事業主でも青色申告を提出できる条件が揃っていなければいけませんし、確定申告の際に正しい仕訳の記載をする必要があります。青色申告をしているのであれば、少額減価償却資産の特例を活用し、一括で経費にして、複数年の経費の申請の煩わしさを解消することができます。これが青色申告をする大きなメリットであり、白色申告には無いポイントになります。

白色申告でも対象となる一括償却資産

パソコンの本体とモニターを別々に経費することで10万円以下に抑えればそれぞれ仕分けできますが、それが難しい場合、白色申告では10万円以上でも20万円未満なら、一括償却資産として分割の経費にすることができます。20万円未満のパソコンを購入すれば、3年の期間を使って分割で経費にすることができるのです。例えば、15万円のパソコンを購入すると、1年で5万円ずつ、3年間経費にすることができます。

20万円を超えると一括償却資産で処理することができません。個人事業主だと白色申告で手続きをする人も多いですが、10万円が難しいのであれば、20万円を境目と考えて仕事で使うパソコンを購入することをおすすめします。そうすることで資産ではなく経費と見なされて対応することができます。

パソコンと本体とモニターを別々に経費で気を付けること

パソコンは高額な製品に分類されるので、パソコンと本体とモニターを別々に経費にするには、総額ではなく、単価で切り分けて経費として判断することが求められます。しかし、セットで買わかなければいけないのはセットで買わなければいけないというルールがあります。無理してパソコンと本体とモニターを別々に購入すると、経費にできない可能性があるので注意してください。

パソコンの価格は10万円を境に、勘定科目が費用か固定資産かに分けられますが、10万円の金額に消費税を含めるかどうかは、税込経理と税抜経理で変わってくる点にも注意してください。ここを間違ってしまうと誤った処理になってしまい脱税扱いと見なされて、税務調査が入ったときに厄介なことになってしまいます。

どちらの処理をするかは、売り上げが1000万円に満たしているか満たしていないかで判断します。1000万円に満たしていない場合は消費税の納付義務が免除されることもあり、簡易的に処理することもできます。仕訳や勘定科目が異なることで支払う税金も変わってくることを十分に理解して、どのように確定申告をすれば節税対策になるかを事前に把握しておく必要があります。

関連ページ

スマホ・タブレットやスマートウォッチは経費になるのか?【個人事業主】

当サイトで人気のクラウド会計ソフトランキング

-

「会計知識ゼロでも確定申告ができる」が特徴。知識がなくても仕訳や確定申告の資料作成がめちゃくちゃ楽で、めちゃくちゃ早い特にWEB系のフリーランサーにとっては最適なクラウド会計ソフトです。

完全自動で仕訳・確定申告ができてしまいます。サポートも万全!! ※無料プランあり -

必要な全ての機能が初年度無償のキャンペーン実施中

・やよいの青色申告 オンライン

ベーシックプラン 13,800円/年(税抜)→初年度0円・やよいの白色申告 オンライン

フリープラン → ずっと0円会計ソフト売上実績No.1「弥生シリーズ」オンライン版。弥生のクラウド確定申告ソフトはシェア53.98%!です。

会計知識が多少あればおすすめです、サポートも手厚い! -

使いやすさ、価格、サポートと穴がありません。完全初心者には若干ハードルが高いものの、速さ、高い拡張性とシンプルな画面が人気の秘訣です。

仕訳も半自動ですが、学習機能が優秀なのでほとんど自動に近いスピードで処理できます。