ページ 目次

日本のサラリーマンの副業事情とは

2018年に厚生労働省が「就業規則モデル」を改正し、以前は禁止されていた副業や兼業が奨励されるようになりました。そのような訳で、アルバイト等の副業を解禁している企業は徐々に増えてきています。とはいえ、副業を禁止している企業もいまだにたくさんあります。

副業でアルバイトなどをしてお金を稼ぐのは、勤務時間外であれば原則として問題ありません。ただし、会社によっては本業の方に支障が出たり、同業の別会社でバイトすることで情報が漏れたりすることもあるので、副業は禁止と明言しているところもあります。そのため、会社にはバレない仕方で働きたいという人もいることでしょう。

ただ、会社に内緒で副業をしてしまい、結果的にトラブルになってしまうケースも存在しています。では、副業が会社にバレるタイミングはいつでしょうか?また、会社にアルバイトがバレるとどうなってしまうのでしょうか?

会社にバレるタイミング(1)同僚の噂話

副業が会社にバレるタイミングの1つは、同僚の噂話です。多くの場合、きっかけは自分で作ってしまっているため十分に気を付けましょう。例えば、飲み会の席でうっかりアルバイトしていることを話してしまい、それがきっかけで上司にも副業のことが伝わってしまうことがあります。

副業がうまくいっているので、ちょっと自慢したい気持ちがお酒の勢いで出てしまうということもあるでしょう。他の人が自分よりも稼いでいると聞くと、うらやましいを通り越してねたみの気持ちが生まれ、何かの機会に会社へ密告するということが起こり得ます。

また、話した相手は友達であっても、その友達がふとしたきっかけで社内の別の人に言ってしまうということはあり得るでしょう。別のケースとしては、Instagramやtwitter等のSNSで、副業に関する情報を載せてしまい、そこから発覚することがあります。これも、自分のケアレスミスといえるでしょう。

会社では副業で成功している話をしないように注意しているものの、違う手段で発信してしまう人が意外と多いのです。知らない間に会社や同僚がSNSをフォローしていて、その結果自分発信で会社にバレてしまうことが意外と多いのです。

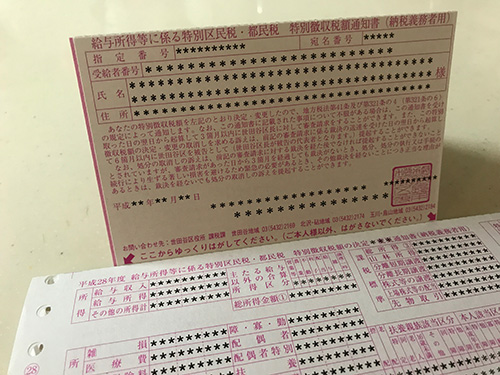

会社にバレるタイミング(2)住民税

会社にバレるタイミングとしてとりわけ多いのは、住民税が加算されることです。副業で収入が多い場合には翌年の住民税がアップします。その結果、会社が年末調整を行うときにバレてしまうという流れです。会社は従業員へ賃金を支払う場合、従業員が住んでいる市区町村役場に「給与支払報告書」を提出し、市区町村役場は報告書に記載された金額の合計額をもとに住民税の額を計算して会社に「住民税決定通知書」を発行します。

ここで問題となるのは、この「住民税決定通知書」が送られる先は、給料を受け取っている会社のうち、給与総額が最も高い会社であるということです。一般的に副業よりも本業の方が給与総額は高くなりますから、本業の会社が住民税決定通知書を受け取ることになります。

当然のこととして、本業の会社では給料額をいくら払っているか把握しているので、住民税の額が給料と比較してあまりに高いと、給料以外の収入があることがバレてしまいます。

では、副業で得た収入による住民税の変動を会社に分からなくするということは可能でしょうか?実は、副業の確定申告を行う際に、副業収入分の税金を直接納付することで対応が可能です。確定申告の書類には、自分で納付する普通徴収と、会社が差引きしてくれる特別徴収の2つから申告者が納税方法を選ぶことができます。

それでも不安という場合は、税金を納めている自治体に、副業の納税方法について直接問い合わせしてみることをおすすめします。

マイナンバーは意外と大丈夫?

地方自治体は、従業員の給料から税金等を差し引く企業に対して、個々の従業員が年間でどれほどの所得を得ているかを知らせる通知書を送ります。自治体によっては、誰でも収入や控除の明細書の内容を見ることができるような体裁の通知書を用いているところもあります。

そのような場合、副業を含めて稼いだ分がすべて会社に知られてしまうことでしょう。また、最近ではマイナンバー制度が導入されたことで、個人の所得情報が会社側に流出してしまっているのではないかとの心配も出てきています。

とはいえ、マイナンバーの仕組みからして、企業が従業員のマイナンバーを利用して国税庁や地方自治体に副業やアルバイトによる収入の情報開示を求めても、認められる可能性は低いでしょう。なぜなら、情報を求める正当な理由がある場合以外は、個人情報を漏洩してはいけないことになっているからです。

そのため、マイナンバーに余計な不安を抱くよりも、SNSへの投稿内容や本業での仕事ぶり、出勤状況といった自己管理を徹底する方が良いでしょう。

副業が会社にバレるとどうなる?

副業を禁止している会社で副業をするということは、法律に反することではありません。つまり、副業が明らかになったからといって、警察に告発されることはないのです。とはいえ、副業をすること自体は違法ではないとしても、副業を禁止している会社の就業規則違反にはなります。

そのため、会社としては会社の就業規則に基づいて、悪質に副業を続ける従業員を降格させたり、停職などの懲戒処分を下したりことが許されるのです。苦労して就職した会社での立場や信頼を失う危険性も考えると、副業を検討する際には、勤務先の就業規則を確認するのが適切でしょう。

また、どこからどこまでを副業ととらえるのかに関する定義があいまいな場合もあるため、会社の就業規則に精通している上司へよく確認することが大切です。

副業がバレるよりも怖い確定申告をしないリスクとは

副業をしている人の中には、確定申告をすることで本業以外の収入がバレてしまうと思い、あえて何も確定申告をしないまま放置している人がいます。実は、確定申告をしないことにはリスクが伴い、場合によっては副業がバレるよりも怖い結果になってしまうこともあるのです。

所得があるのにそれを申告せずにいると、いわゆる「脱税」という扱いになってしまいます。脱税は犯罪です。ですから、ある程度の収入が発生する副業をしている場合は、会社にバレるよりも確定申告をしない方がはるかにリスクは高くなります。

具体的には、「アルバイトをして給料をもらっている人」もしくは「副業による所得が年間20万円以上になる人」は、副業でも必ず確定申告をする必要があることを覚えておきましょう。

ファミレスやコンビニなどにアルバイトとして勤務をしており、そこで給料をもらっている人の場合、その金額に関わりなく必ず確定申告をしなければなりません。また、副業で所得が20万円以上という人も同様です。ネットショップの運営等で年間に20万円以上の所得を得ている人は珍しくありません。

この場合も確定申告が必要です。副業の確定申告には、青色申告と白色申告の2種類があります。青色申告の方は節税の観点からも効率的で、確定申告をした後に多額の還付金を受けられるケースもあります。ただし、青色申告を希望する場合は、前もって青色申告承認申請書の準備と、開業届を出しておかないといけません。

脱税の疑いを受けないためにも、副業を始める際には確定申告の手順や方法をしっかり理解して、準備しておくようにしましょう。確定申告を簡単に済ませるためには、クラウド会計アプリなどの便利なツールを使うのがおすすめです。クレジット払いの経費や銀行振込入金など自動で記帳し効率よく作業ができますし正確に計算ができるので、日々の帳簿が楽で青色確定申告をもミスなく行えるようになります。

関連ページ>>副業で利益が出たらが導入すべきクラウド会計ソフトは?

各クラウド会計ソフトをもっと詳しく比較したページはこちらです。

各クラウド会計ソフトをもっと詳しく比較したページはこちらです。

当サイトで人気のクラウド会計ソフトランキング

-

「会計知識ゼロでも確定申告ができる」が特徴。知識がなくても仕訳や確定申告の資料作成がめちゃくちゃ楽で、めちゃくちゃ早い特にWEB系のフリーランサーにとっては最適なクラウド会計ソフトです。

完全自動で仕訳・確定申告ができてしまいます。サポートも万全!! ※無料プランあり -

必要な全ての機能が初年度無償のキャンペーン実施中

・やよいの青色申告 オンライン

ベーシックプラン 13,800円/年(税抜)→初年度0円・やよいの白色申告 オンライン

フリープラン → ずっと0円会計ソフト売上実績No.1「弥生シリーズ」オンライン版。弥生のクラウド確定申告ソフトはシェア53.98%!です。

会計知識が多少あればおすすめです、サポートも手厚い! -

使いやすさ、価格、サポートと穴がありません。完全初心者には若干ハードルが高いものの、速さ、高い拡張性とシンプルな画面が人気の秘訣です。

仕訳も半自動ですが、学習機能が優秀なのでほとんど自動に近いスピードで処理できます。