最近テレビコマーシャルなどでもよく耳にするようになったふるさと納税ですが、実際にふるさと納税をやっている人はみなさんの周りにもおられるでしょうか。自分も始めてみたいとか、実際に始めたばかりだという方もおられるかもしれませんが、ふるさと納税とはどのようなものでしょうか。

ページ 目次

ふるさと納税とは

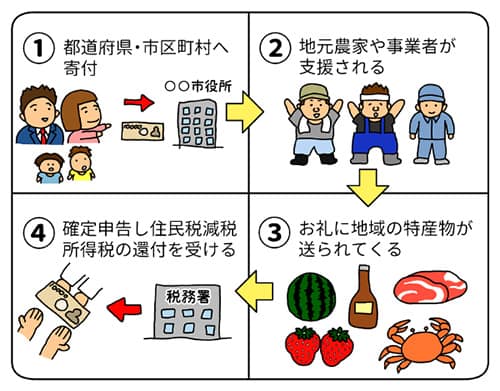

ふるさと納税とは、自分が生まれた地方やその他応援したい都道府県に寄付をする制度のことです。そのことによって地方の活性化やさまざまな問題解決への手助けができ、より広い視野でとらえれば日本が発展していくのを助けることのできる制度のことです。寄付する地方は自分で選ぶことができます。

そして、納税という言葉からもわかるとおり、寄付を行うとその寄付額に応じて所得税の還付や住民税の控除を受けられます。さらに、地域自治体が寄付をしてくれた人に対してその地方の名産品などのお礼をしてくれるという魅力がふるさと納税にはあります。

申し込みも非常に簡単でインターネットなどからできます。まず、応援したい地方を選びます。お礼の品であるその地方の特産品や名産品から選ぶ方も多くおられますし、自分の生まれた地方自治体を選ぶ方もおられます。そしてクレジットカードなどで寄付を決済すれば、後日その地方自治体から寄付金の領収書である「寄付金受領証明書」とお礼の品である名産品などが届きます。

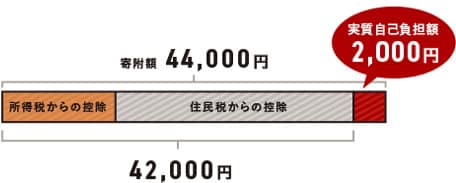

寄付金受領証明書は税金の控除の続きに必要なので取っておきましょう。この税金の控除ですが、2000円以上の寄付に対して受けることができるもので、それぞれの世帯の状況や給与額によって控除を受けることのできる金額の上限が決まります。

ふるさと納税を簡単に説明すると、寄付として支払った大半のお金が税金から控除される制度のことです。名産品をお礼としてもらえる代わりに、少し割高になってしまうけれども税金を前払いしておく制度とも解釈できるかもしれません。

ふるさと納税の計算について

ふるさと納税は行った寄付額に応じて税金の控除が受けられます。そのため、個人事業主がふるさと納税を行った場合は確定申告の際に申請が必要になります。確定申告の時には納税した自治体から送られてくる寄付金受領証明書を基に寄付金控除欄に記入を行います。

しかし、ここで注意したいのはふるさと納税における寄付額から受けられる控除額には上限があるということです。お礼の品ももらえるので、とにかくたくさん寄付しておけばそれだけお金が返ってくるわけではないということをきちんと理解しておくことは大切です。では、控除額の上限計算はどのようにできるのでしょうか。

詳細な計算方法はありますが、こうした計算が非常に面倒くさかったり、理解するのが難しいためにふるさと納税を敬遠してしまっている方も少なくないのではないでしょうか。ざっくりとふるさと納税の上限金額の目安を算定する方法としては、住民税の納付に使用する「住民税決定通知書」に書かれている住民所得割額のおおよそ20パーセントを目安として計算する方法があります。

そのように算定した額を上限として考え、その額を下回る範囲でふるさと納税を行うならば割の良い税金の控除が受けられるでしょう。もちろん、この上限計算はあくまで目安なので、余裕をもって寄付額を考えておくことは大切です。

もっとしっかりと自分のふるさと納税の上限計算がしたい場合は、上限シュミレーションをすることができるサイトがあったり、地方自治体でも相談窓口が設置されていると思いますので、それらを利用することもできるでしょう。

ワンストップ特例制度

そうは言っても確定申告が面倒くさいと感じる場合はワンストップ特例制度と呼ばれる制度を利用することができます。この制度は寄付をした自治体が控除情報を直接わたしたちの住んでいる自治体に送ってくれるため、自分自身で手続きをする必要がありません。申請書を寄付した自治体に送ると、控除上限内の寄付額から2000円を差し引いた金額が住民税から控除される形になります。

この制度を利用する際の注意点としては、一年間に寄付できる自治体の数が限られていて5自治体までとなっています。自治体の数なので、同じ自治体であれば複数回寄付をしても1自治体としてのカウントになります。もともと確定申告の必要のない会社員などはこの制度を活用すると良いかもしれません。

しかし、いずれの場合においても控除の受けられる上限額はありますので、簡単なシュミレーションなどでも良いと思うので上限計算をしておいて寄付額の目安を持っておくと良いでしょう。

個人事業主が簡単にふるさと納税をするには

ここまで考えてきたふるさと納税ですが、個人事業主にとってメリットはあるものの、やはり確定申告がネックになってしまう方が多いのは事実でしょう。そのような方におすすめできる一つの方法として、クラウド会計アプリの使用があります。

クラウド会計アプリとは、従来パソコンにダウンロード・インストールして使っていた会計ソフトに代わるもので、クラウド上(インターネット経由)で会計ソフトを使用することのできるアプリです。このクラウド会計アプリのメリットは、インターネット経由での操作になるために、ネット接続のできる端末があればどこからでも操作することができます。

インターネット経由での操作になるため、クレジットカードを連携させておくこともできます。そのため、クレジットカードを使った買い物記録の管理がとても簡単にできるのもクラウド会計アプリの大きな魅力の一つです。細かく領収書を取っておく必要がなく、月ごとに一括して反映された明細がそのまま会計アプリにも反映されるため、経費にかかったもの一つ一つをエクセルなどで入力する手間が一気に省けて時間と労力の節約になります。

また、現金で支払ったような経費であっても家計簿感覚で入力することができるため、専門の知識も必要ありません。それでも不安だと思われる方のために、チャット形式での質問対応をしているプランや電話での対応も受け付けているプランもあります。

そして、先ほどから考えているふるさと納税などの税金の控除対象になるものに対しても自動計算されるアプリがあります。ふるさと納税対応クラウド会計アプリであれば、面倒な税金計算もアプリが自動で行ってくれます。ふるさと納税をしたかどうか、した場合はどこの自治体にどのくらいの金額を寄付したか、などとアプリの質問に答えていくだけで確定申告書を作成してくれます。

アプリが確定申告書を作成してくれた後はそれを税務署に提出して納税するだけになります。

まとめ

ふるさと納税は地域の活性化に貢献できる制度です。寄付を通じて、地方の名産品を楽しむことができますし、税金の控除を受けることもできる魅力的な制度です。しかし、上限計算や確定申告の書類作成の複雑さから敬遠してしまう個人事業主も多くおられます。

そのような場合はインターネットで簡単にできる上限計算で控除額の目安を出してみること、そしてふるさと納税対応クラウド会計アプリなどの利用を検討してみると思ったよりも簡単にできることに気づかれるかもしれません。クラウド会計アプリは日々の帳簿や会計計算にも役に立ちますし、確定申告も簡単にできる優れものです。

ふるさと納税のことだけに限らずに、個人事業主は利用してみると良いかもしれません。

当サイトで人気のクラウド会計ソフトランキング

-

「会計知識ゼロでも確定申告ができる」が特徴。知識がなくても仕訳や確定申告の資料作成がめちゃくちゃ楽で、めちゃくちゃ早い特にWEB系のフリーランサーにとっては最適なクラウド会計ソフトです。

完全自動で仕訳・確定申告ができてしまいます。サポートも万全!! ※無料プランあり -

必要な全ての機能が初年度無償のキャンペーン実施中

・やよいの青色申告 オンライン

ベーシックプラン 13,800円/年(税抜)→初年度0円・やよいの白色申告 オンライン

フリープラン → ずっと0円会計ソフト売上実績No.1「弥生シリーズ」オンライン版。弥生のクラウド確定申告ソフトはシェア53.98%!です。

会計知識が多少あればおすすめです、サポートも手厚い! -

使いやすさ、価格、サポートと穴がありません。完全初心者には若干ハードルが高いものの、速さ、高い拡張性とシンプルな画面が人気の秘訣です。

仕訳も半自動ですが、学習機能が優秀なのでほとんど自動に近いスピードで処理できます。